55个品种半年“蒸发”140亿,4个逆势大涨超50%

精彩内容

近段时间,多个省份启动第一、第三批国采续标工作,模式各具特色。从部分中选结果看,第三批集采续标稳中有降。米内网数据显示,第三批集采55个品种在2021年上半年中国公立医疗机构终端的销售规模比去年同期减少约140亿元,下滑幅度超过50%。过半品种销售额“腰斩”,6个逆势上涨(4个大涨超50%);仿制替代效果显著,部分原研产品的领军地位被国产取代,正大天晴、石药、汇宇等企业的“光脚品种”放量明显。

55个品种半年“蒸发”140亿,这6个逆势上涨

第三批集采于2020年8月顺利开标,同年11月开始陆续落地执行,截至2021年上半年执行已有半年多时间。从执行结果看,绝大多数品种销量上升,部分品种短短几个月已完成全年采购额,但整体销售额呈下滑状态。

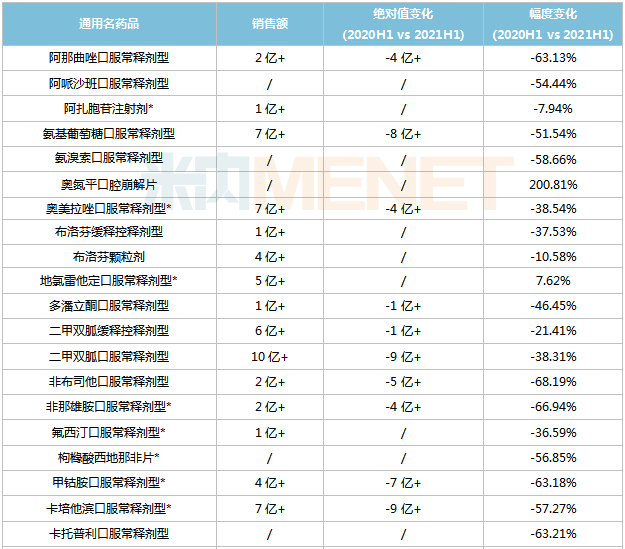

米内网数据显示,55个品种(以通用名药品计)在2021年上半年中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端合计销售规模超过130亿元,比去年同期减少约140亿元,下滑幅度超过50%。

第三批集采品种在2021H1中国公立医疗机构终端销售情况

注:带*采购周期原则上为1年;低于1亿元用/代表

来源:米内网中国公立医疗机构终端竞争格局

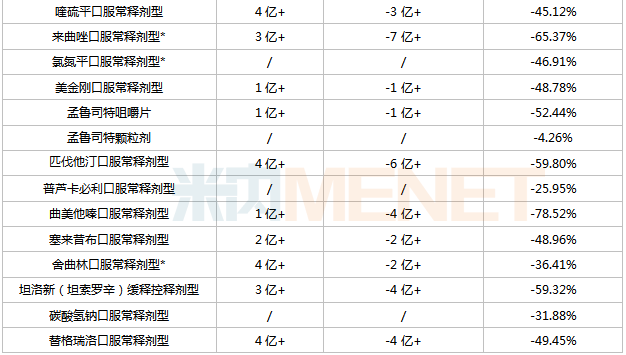

过半品种销售额“腰斩”,这6个逆势上涨

由于中标价格大幅下降,大多数品种(尤其是市场成熟品种)在中国公立医疗机构终端的销售额出现下滑,接近一半的品种下滑幅度超过50%,其中曲美他嗪口服常释剂型下滑幅度最大,超过75%。

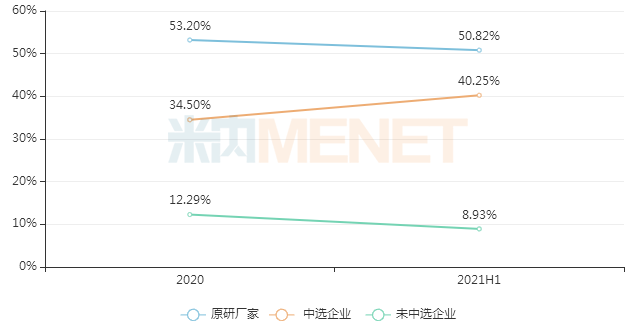

曲美他嗪口服常释剂型是市场成熟度较高的药品,集采中标企业有4家,分别为吴中医药苏州制药厂、瑞阳制药、远大医药及福元医药。在集采之前,这4家企业均占据一定的市场份额,集采降价后销售额均出现不同程度下滑。但从整体市场看,原研厂家及未中选企业市场份额下滑,中选企业市场份额上升。

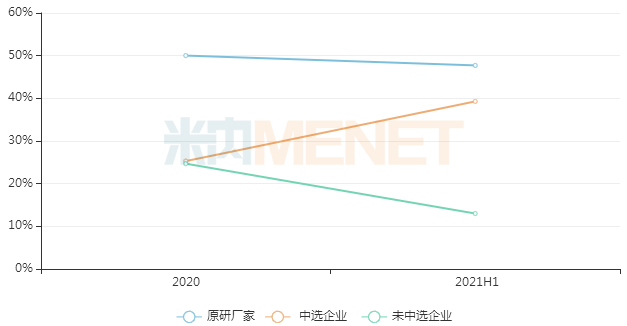

中国公立医疗机构终端曲美他嗪口服常释剂型不同类型厂家市场份额变化

来源:米内网中国公立医疗机构终端竞争格局

原本市场规模大的品种经过集采降价后,销售额缩减的绝对数值通常都比较大,2020年上半年销售额超过20亿元、18亿元的缬沙坦口服常释剂型、莫西沙星氯化钠注射剂下滑绝对值均超过10亿元。

中国公立医疗机构终端缬沙坦口服常释剂型不同类型厂家市场份额变化

来源:米内网中国公立医疗机构终端竞争格局

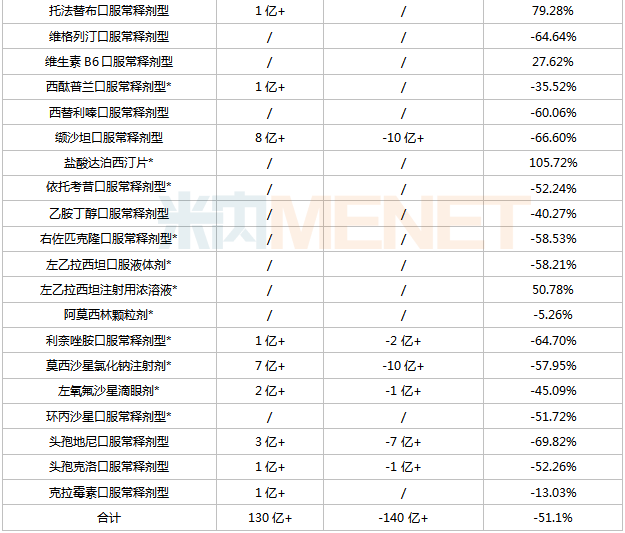

6个品种逆势上涨,其中奥氮平口腔崩解片、盐酸达泊西汀片、托法替布口服常释剂型、左乙拉西坦注射用浓溶液增速超过50%。

达泊西汀是国内首款男性早泄治疗产品,托法替布是治疗风湿性关节炎的新一代产品,左乙拉西坦注射用浓溶液是新型的抗癫痫药物,三款产品仿制药获批时间均较短,市场尚未完全打开,集采中标后迅速放量,如正大天晴、齐鲁的托法替布2021年上半年增速均超过200%,普利制药、仁合益康等的左乙拉西坦注射用浓溶液销售额均明显上升;维生素B6口服常释剂型中标价比部分未过评产品的常规挂网价高,因此销售额不降反升。

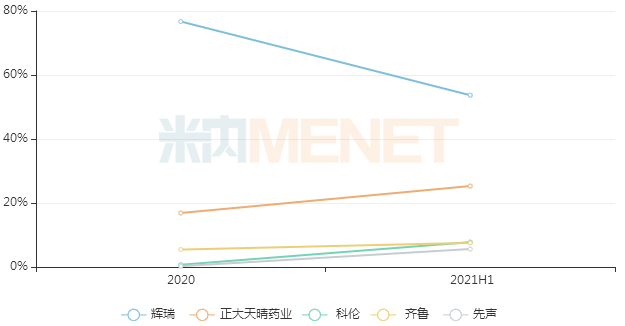

中国公立医疗机构终端托法替布口服常释剂型原研厂家与中选企业市场份额变化

来源:米内网中国公立医疗机构终端竞争格局

总的来说,第三批集采执行后,大多数品种呈销售量上升但销售额下滑的趋势,中选企业总体市场份额是上升的;国内上市时间较短的品种(市场未成熟品种),在集采后大多呈现销售量、销售额齐升的趋势。

仿制替代效果显著,多个原研产品领军地位被取代

第三批集采55个品种中,原研产品的体量比较大,在集采之前,超过50%的品种由原研厂家主导市场。

集采执行后,大多数品种的市场仍由原研厂家主导,但市场份额均呈下滑态势,如礼来的氟西汀口服常释剂型、辉瑞的枸橼酸西地那非片、诺华的维格列汀口服常释剂型、默沙东的依托考昔口服常释剂型等,市场份额由2020年的81.85%、90.14%、97.17%、93.51%分别下滑至2021年上半年的69.42%、60.59%、54.99%、51.09%等。

多个原研产品的领军地位已被国产替代,如阿扎胞苷注射剂,新基被正大天晴顶替,另一家中标企业汇宇制药2021年上半年增速超过1000%;喹硫平口服常释剂型,阿斯利康被湖南洞庭药业顶替;孟鲁司特颗粒剂,默沙东被正大丰海代替等。

总的来说,仿制替代原研在第三批集采中非常明显,集采未中选的原研产品,即使一时的主导地位未变,但其市场份额已逐渐被蚕食;原本市场份额占比较低的企业中标后,均能得到很好的放量。

22个集采品种已到期,各地续标模式各具特色

11月4日,国家医保局发布通知,原则上所有国家组织集采药品协议期满后均应继续开展集中带量采购,明确了“一个原则(不得只议价、不带量)、三个稳定(稳定市场预期、稳定价格水平、稳定临床用药)、一个目标(引导社会形成长期稳定预期)、两种方式(以省或省际联盟为单位,依法合规、平稳开展接续工作)、三种方法(询价、竞价及综合评价)”。

根据第三批集采规则,全国中标企业为1家或2家的品种,采购周期原则上为1年,其中阿扎胞苷注射剂、莫西沙星氯化钠注射剂、左乙拉西坦注射用浓溶液采购周期原则上为1年。这意味着,第三批集采中有22个品种协议期已满,目前已有广东、北京、河北、湖北、山东等多个省市开展续标工作。

北京的续标可总结为“带量询价、双向选择、价格联动”,要求采取带量联动、双向选择的方式进行重新集采,参照市场总体价格水平,联动国家和各省(区、市)带量采购中选价格。

广东牵头的13省联盟,对45个协议到期的国采品种进行集采,其中22个为第三批集采品种,特点是“按过评与否分为两组,按市场格局划分ABC三个采购清单,一品一限价,梯级报价P1P2,单位可比价≤0.20入围”。从12月7日公布的中选结果看,与国采中广东原中选价比,多数品种稳中有降,个别品种降幅超过50%,如利奈唑胺片,原中选价为31.25元/片(辉瑞),续标最低中选价为11.46元/片(重庆华邦),降幅约63%;部分品种未降价或涨价,如氯氮平片,原中选价为0.0158元/片(恩华),续标最高中选价为0.2元/片(恩华),涨幅11倍。

河北续约方式分为询价和竞价,以询价方式产生中选结果的品种采购周期为2年,以竞价方式产生中选结果的品种采购周期为1年。从12月23日公布的中选结果看,与国采中河北原中选价比,多数品种稳中有降,个别品种未降价或涨价。

山东对协议到期的47个国采品种开展集采,其中22个为第三批集采品种。从12月16日公布的中选结果看,与国采中山东原中选价比,多数品种维持原中选价,部分品种小幅度降价,还有个别品种涨价,如氯氮平片,原中选价为0.0158元/片(恩华),续标中选价为0.0395元/片(常州制药厂),涨幅150%。

总的来说,目前在各地开展的第三批国采品种接续上,模式各具特色,价格有升有降,但大涨或大降的情况较少,基本在国采基础上保持稳定。

来源:米内网数据库、各省招采平台等

注:数据统计截至12月27日,如有疏漏,欢迎指正!